Das Risikomanagement unterstützt Unternehmen dabei, potenzielle Risiken zu identifizieren, zu bewerten und angemessen zu behandeln. Es umfasst dabei sowohl interne als auch externe Risiken, die von finanziellen Risiken wie Marktvolatilität und Kreditrisiken bis hin zu operativen Risiken wie Fehler der Prozesse und technologischen Bedrohungen reichen können. Durch die proaktive Erfassung und Analyse von Risiken können Unternehmen geeignete Strategien und Maßnahmen entwickeln, um diese Risiken zu minimieren, während gleichzeitig Chancen zur Maximierung des Unternehmenswertes genutzt werden.

Eine umfassende Risikomanagementstrategie bietet Unternehmen viele Möglichkeiten. Zum einen potenzielle negative Auswirkungen zu reduzieren, als auch langfristige Wachstumschancen zu identifizieren und zu nutzen. Indem sie Risiken aktiv angehen, sind Organisationen besser in der Lage, sich an unvorhergesehene Veränderungen in der Geschäftsumgebung anzupassen und langfristige Widerstandsfähigkeit zu entwickeln. Dies ermöglicht es Unternehmen, auf Marktunsicherheiten, regulatorische Änderungen und unerwartete Ereignisse effektiv zu reagieren. Dies führt letztendlich zur Stärkung ihrer Wettbewerbsfähigkeit sowie ihrer Fähigkeit zur Wertschöpfung in der Branche. Auf dieser Seite erhalten Sie daher einen Überblick zum Thema Risiko, Risikomanagement Grundlagen sowie Risikoerkennung.—-

Ihre Ausbildung zum Risikomanagement

Lernen Sie in unserer Ausbildung Risikomanagementbeauftragter ISO 31000 die grundlegenden Konzepte und Zusammenhänge für das Risikomanagement kennen. Außerdem zeigen wir in unserem Seminar zum praxisorientierten Risikomanagement nach ISO 9001, wie Sie die Anforderungen an den Umgang mit Risiken und Chancen im Qualitätsmanagement umsetzen.

Viele unserer Ausbildungen können Sie dabei auch als zeit- und ortsunabhängiges E-Learning absolvieren. Laden Sie sich für eine komplette Übersicht einfach unseren Katalog kostenfrei herunter.

Wie lautet die Risikomanagement Definition?

Risikomanagement bezeichnet den Prozess der Identifizierung, Bewertung und Priorisierung von Risiken. Gefolgt von koordinierten und wirtschaftlichen Anwendung von Ressourcen zur Minimierung, Überwachung und Kontrolle der Wahrscheinlichkeit oder der Auswirkungen unerwünschter Ereignisse. Es ist ein strukturierter Ansatz zur Verwaltung potenzieller Bedrohungen und kann sich auf verschiedene Aspekte wie finanzielle, operative oder strategische Risiken beziehen. Das Hauptziel des Risikomanagements besteht darin, die Risiken auf ein akzeptables Niveau zu reduzieren. Gleichzeitig werden die Chancen zur Maximierung des Unternehmenswertes genutzt.

Wie wichtig ist ein Risikomanagement für Unternehmen?

Ein effektives Risikomanagement ist für Unternehmen aus verschiedenen Gründen äußerst sinnvoll. Erstens ermöglicht es Unternehmen, potenzielle Risiken und die Eintrittswahrscheinlichkeit einer Gefahr frühzeitig zu erkennen und proaktiv darauf zu reagieren, wodurch mögliche negative Auswirkungen minimiert oder vermieden werden können. Zweitens unterstützt ein strukturiertes Risikomanagement die langfristige Stabilität und Rentabilität, da es Unternehmen dabei hilft, Risiken zu kontrollieren und gleichzeitig Chancen zu nutzen, was zu einer verbesserten Entscheidungsfindung und einer stärkeren Widerstandsfähigkeit gegenüber unvorhergesehenen Ereignissen führt.

Darüber hinaus fördert ein umfassendes Risikomanagement eine transparente Unternehmenskultur, was wiederum das Vertrauen von Investoren, Kunden und anderen Interessengruppen stärken kann. Schließlich unterstützt ein gut durchdachtes Risikomanagement die Einhaltung von Vorschriften und Standards, was für Unternehmen in stark regulierten Branchen von entscheidender Bedeutung ist. Insgesamt trägt ein effektives Risikomanagement zur Steigerung der Wettbewerbsfähigkeit, der langfristigen Nachhaltigkeit und des Unternehmenswerts bei.

Welche Ziele verfolgt das Risikomanagement?

Das Risikomanagement verfolgt mehrere Ziele, darunter:

- Identifikation von Risiken: Das Risikomanagement zielt darauf ab, potenzielle Risiken zu identifizieren, die sich auf die Unternehmensziele auswirken könnten. Dies umfasst die systematische Erfassung interner und externer Risikofaktoren, um ein umfassendes Verständnis der potenziellen Gefahren zu erhalten.

- Bewertung und Priorisierung von Risiken: Nach der Identifizierung von Risiken bewertet das Risikomanagement die Wahrscheinlichkeit ihres Eintretens und die potenziellen Auswirkungen auf das Unternehmen. Dadurch können Risiken entsprechend ihrer Dringlichkeit und Bedeutung priorisiert und effektive Maßnahmen zur Risikobewältigung entwickelt werden.

- Risikominderung und -kontrolle: Das Risikomanagement zielt darauf ab, Strategien und Maßnahmen zu entwickeln, um potenzielle Risiken zu reduzieren oder zu kontrollieren. Durch die Implementierung geeigneter Kontrollmechanismen und Überwachungsverfahren können Unternehmen potenzielle Schäden begrenzen und ihre finanzielle Stabilität sowie ihren Ruf schützen.

- Chancennutzung: Neben der Risikominimierung strebt das Risikomanagement auch danach, Chancen zur Maximierung des Unternehmenswertes zu identifizieren und zu nutzen. Indem Unternehmen Risiken aktiv angehen, können sie Chancen zur Expansion, Innovation und Wertschöpfung erkennen und ergreifen.

- Schaffung einer risikobewussten Unternehmenskultur: Das Risikomanagement strebt danach, eine Unternehmenskultur zu fördern, in der das Bewusstsein für Risiken in sämtlichen Geschäftsaktivitäten fest verankert ist. Dies trägt dazu bei, die Entscheidungsfindung auf allen wesentlichen Ebenen des Unternehmens zu verbessern und die langfristige Widerstandsfähigkeit gegenüber unvorhergesehenen Ereignissen zu stärken.

Welche Aufgaben hat ein Risikomanagement?

Ein Risikomanagement ist dafür verantwortlich, verschiedene Aufgaben zu erfüllen. Indem es diese Aufgaben effektiv erfüllt, trägt das Risikomanagement dazu bei, die langfristige Stabilität und Rentabilität des Unternehmens zu sichern und die Widerstandsfähigkeit gegenüber unvorhergesehenen Ereignissen zu stärken. Die Eintrittswahrscheinlichkeit eines bestimmten Risikos in einem Unternehmen wird durch umfassende Risikoanalysen und -bewertungen ermittelt, um fundierte Entscheidungen zu treffen. Zu den Aufgaben des Risikomanagements gehören unter anderem:

- Risikoidentifikation: Das Risikomanagement ist dafür zuständig, potenzielle Risiken in verschiedenen Bereichen des Unternehmens zu identifizieren, sei es in den Finanzen, der Produktion, dem Marketing oder anderen relevanten Geschäftsbereichen.

- Risikobeherrschung: Implementierung geeigneter Kontrollmechanismen und Prozesse, um potenzielle Risiken zu überwachen und zu minimieren.

- Risikobewertung: Das Risikomanagement bewertet die identifizierten Risiken hinsichtlich ihrer Wahrscheinlichkeit und potenziellen Auswirkungen auf das Unternehmen. Diese Bewertung hilft bei der Priorisierung der Risiken und der Festlegung angemessener Maßnahmen zur Risikobewältigung.

- Risikobewältigung: Auf Basis der Risikobewertung entwickelt das Risikomanagement Strategien und Maßnahmen, um potenzielle Risiken zu reduzieren, zu kontrollieren oder zu vermeiden. Dies kann die Implementierung von Sicherheitsmaßnahmen, Versicherungspolicen, Diversifikation von Geschäftsaktivitäten oder andere risikomindernde Maßnahmen umfassen.

- Risikomonitoring: Das Risikomanagement überwacht kontinuierlich die Risiken im Unternehmen, um sicherzustellen, dass die implementierten Risikobewältigungsstrategien effektiv sind und potenzielle Risiken frühzeitig erkannt und angegangen werden können.

- Berichterstattung: Das Risikomanagement ist verantwortlich für die regelmäßige Berichterstattung an das Management und andere relevante Stakeholder. Dieser Bericht enthält die Risikolage des Unternehmens, einschließlich der identifizierten Risiken, deren Bewertung und der umgesetzten Risikobewältigungsmaßnahmen.

Umsetzung der Aufgaben durch den Risikomanager

Die Hauptaufgabe des Risikomanagers besteht darin, potenzielle Risiken zu identifizieren, sowie die Steuerung der Gegenmaßnahmen zu leiten. Dabei arbeitet er eng mit verschiedenen Abteilungen und Teams zusammen, um ein umfassendes Verständnis der verschiedenen Risikofaktoren zu gewinnen, die das Unternehmen beeinflussen könnten. Darüber hinaus ist es die Verantwortung des Risikomanagers, Risikomanagementpläne zu entwickeln und zu implementieren, die spezifische Maßnahmen zur Risikominimierung enthalten. Zudem überwacht er die Compliance die sicherstellt, dass Unternehmen regulatorische Anforderungen einhalten.

Ein weiterer wichtiger Aspekt der Rolle des Risikomanagers ist die Kommunikation mit Führungskräften und Entscheidungsträgern im Unternehmen, um sie über potenzielle Risiken zu informieren und ihnen fundierte Empfehlungen zur Risikobewältigung zu geben. Er trägt dazu bei, ein Bewusstsein für Risikomanagement in der gesamten Organisation zu schaffen und unterstützt das Management bei der Umsetzung einer risikobewussten Unternehmenskultur. Zusammenfassend ist der Risikomanager eine zentrale Figur, die das Unternehmen dabei unterstützt, effektive Strategien zur Risikominimierung zu entwickeln und umzusetzen. Seine Kenntnisse und Fähigkeiten tragen dazu bei, die langfristige Stabilität und Nachhaltigkeit des Unternehmens zu gewährleisten, indem potenzielle Risiken proaktiv erkannt und gemanagt werden, um negative Auswirkungen auf das Unternehmen zu vermeiden.

Können Risiken in verschiedene Bereichen eingeteilt werden?

Risiken kann man grob in vier verschiedene Bereiche einteilen. Ziel des Risikomanagement ist es natürlich diese Kategorien weiter zu verfeinern. So gibt es finanzwirtschaftliche Risiken. Bei Risiken, welche den Markt gefährden spricht man von Markt-Risiken. Es gibt natürlich auch die allgemeinen Unternehmens-Risiken, auch Operationale Risiken genannt. Abschließend gibt es noch die Rechts-Risiken. International operierende Unternehmen haben hier höhere Risiken, da sie unterschiedlichen Rechtssystemen unterworfen sind.

Die Fragen nach den wichtigsten Risiken bzw. Gefahren für ein Unternehmen würden wohl die meisten Unternehmer unterschiedlich beantworten. Dies sind aber die 7 Risiken, welche für die meisten Unternehmen gelten, unabhängig von Branche und Unternehmensform. Ein ganz klares Risiko ist es, wenn die Kernkompetenzen eines Unternehmens bedroht sind. Genauso, wenn die Unternehmensstrategie auf unklaren oder falschen Annahmen beruht. Starke Abhängigkeit von wenigen Kunden / Lieferanten stellt ebenso ein Risiko dar, wie finanzwirtschaftliche Risiken. Zum Schluss sind viele Unternehmen auch durch eine niedrige Eigenkapitalquote, den Ausfall von Schlüsselpersonen sowie durch Leistungsrisiken bedroht.

Qualitative und Quantitative Risiken

Im Risikomanagement können Risiken sowohl qualitativ als auch quantitativ bewertet werden. Durch die Kombination qualitativer und quantitativer Ansätze können Unternehmen ein umfassenderes Verständnis ihrer Risikolandschaft entwickeln. Zudem können angemessene Maßnahmen zur Risikobewältigung ergriffen werden, um potenzielle Risiken zu minimieren und Chancen zu maximieren. Diese Klassifizierung bezieht sich auf die Art der Analyse und Bewertung von Risiken:

Qualitative Risiken: Diese Art von Risikoanalyse beinhaltet eine subjektive Bewertung von Risiken basierend auf Expertenmeinungen, Erfahrungen und strategischen Einschätzungen. Qualitative Risikobewertungsmethoden konzentrieren sich auf nicht-numerische Aspekte wie Risikoaussichten, Ursachen und Wirkungen sowie die Wahrscheinlichkeit des Eintritts. Zu den typischen qualitativen Bewertungsmethoden gehören Risikoidentifikationstechniken wie Brainstorming, Risikomatrix und Expertenurteile.

Quantitative Risiken: Diese Art der Risikoanalyse beinhaltet die objektive Messung und Bewertung von Risiken mithilfe numerischer Daten und statistischer Modelle. Quantitative Risikobewertungsmethoden ermöglichen eine genauere Bewertung von Risiken durch die Verwendung von Zahlen und statistischen Analysen. Typische quantitative Bewertungsmethoden umfassen die Berechnung von Risikomaßen, Szenarioanalysen, Monte-Carlo-Simulationen und statistische Modellierungstechniken.

Welche Methoden zur Umsetzung gibt es im Risikomanagement?

Es gibt verschiedene Methoden und Ansätze im Risikomanagement, die Unternehmen verwenden können, um Risiken zu identifizieren, zu bewerten und zu bewältigen. Die Wahl der geeigneten Methode hängt von der Art des Unternehmens, der Branche und den spezifischen Risiken ab, mit denen das Unternehmen konfrontiert ist. Indem Unternehmen verschiedene Risikomanagementmethoden kombinieren, können sie ein umfassendes Verständnis ihrer Risikolandschaft entwickeln und effektive Maßnahmen zur Risikobewältigung ergreifen.

FMEA (Fehlermöglichkeits- und Einflussanalyse)

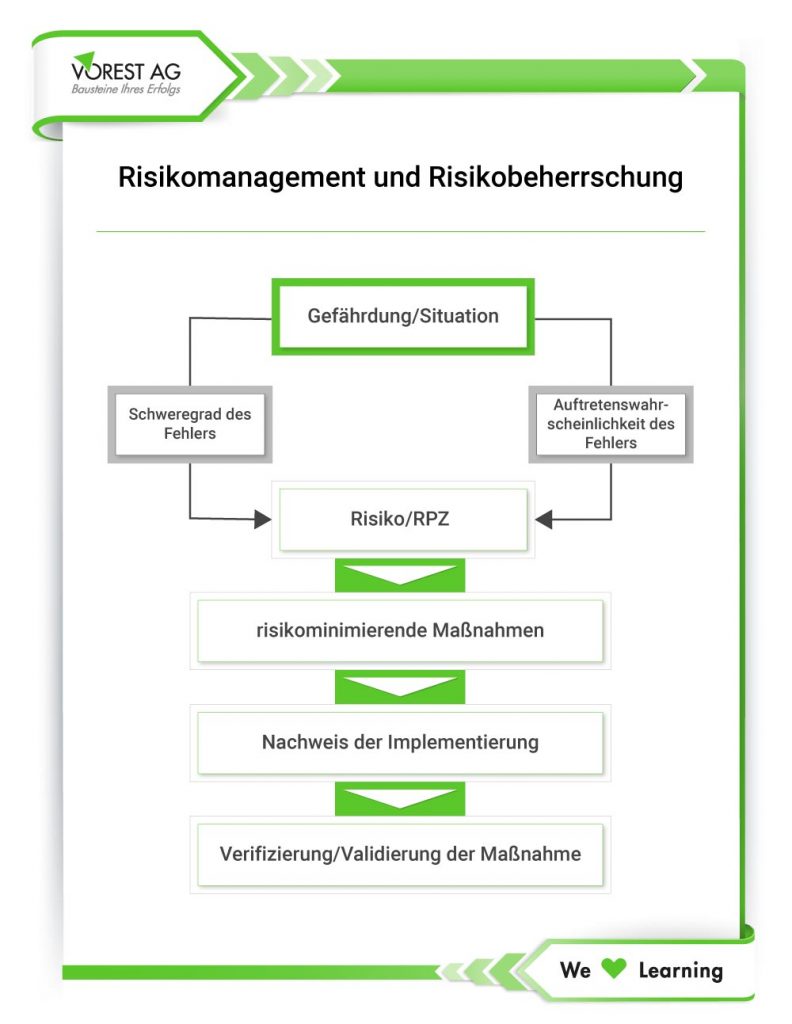

Die Fehlermöglichkeits- und Einflussanalyse (FMEA) ist eine Methode, die häufig im Risikomanagement eingesetzt wird. Sie identifiziert potenzielle Fehlerquellen in einem Prozess oder einem Produkt und die leitet die Entwicklungen entsprechender Maßnahmen zur Fehlerprävention. Zudem bewertet sie die Wahrscheinlichkeit ihres Auftretens und der Schwere ihrer Auswirkungen und legt präventive Maßnahmen zur Risikominimierung fest. Indem potenzielle Risiken frühzeitig erkannt und bewertet werden, können Unternehmen geeignete Maßnahmen implementieren, um die Wahrscheinlichkeit von Fehlern für Prozesse zu reduzieren. Somit wird auch die Qualität ihrer Produkte oder Dienstleistungen verbessert.

Die FMEA wird häufig in der Automobilindustrie nach IATF 16949, im Gesundheitswesen, in der Luft- und Raumfahrt sowie in anderen Branchen eingesetzt. In diesen Branchen ist die Vermeidung von Fehlern und die Gewährleistung hoher Qualitätsstandards von entscheidender Bedeutung.

Fehlerbaumanalyse

Die FBA visualisiert mögliche Fehlerpfade und hilft dabei, kritische Fehlerquellen zu identifizieren, die zu unerwünschten Ereignissen führen könnten. Durch die Analyse von Ursache-Wirkungs-Beziehungen unterstützt die sie Unternehmen dabei, potenzielle Schwachstellen in einem System zu erkennen und entsprechende Maßnahmen zur Risikobewältigung zu entwickeln. Bei der Fehlerbaumanalyse wird ein Baumdiagramm erstellt, das verschiedene Fehlerzustände und die zugrunde liegenden Ursachen hierfür darstellt.

Durch die Analyse der Verkettung von potenziellen Fehlern können Unternehmen besser verstehen, wie ein Fehler oder ein Ereignis eintreten könnte und welche Faktoren dazu beitragen können. Dies ermöglicht es ihnen, präventive Maßnahmen zu entwickeln, um das Risiko solcher Fehler zu minimieren oder zu eliminieren. Die Fehlerbaumanalyse wird in verschiedenen Branchen wie der Luftfahrt, der Kernenergie, der Chemieindustrie und anderen sicherheitskritischen Bereichen eingesetzt.

Ihre Ausbildung zum Risikomanagementbeauftragten

Monte-Carlo-Simulation

Die Monte-Carlo-Simulation ist eine wichtige quantitative Methode im Risikomanagement, die verwendet wird, um die Auswirkungen verschiedener Risikofaktoren auf komplexe Systeme zu modellieren und zu analysieren. Diese Simulationstechnik basiert auf der Generierung einer großen Anzahl zufälliger Stichproben für verschiedene Variablen. So ist es möglich, Szenarien und deren Wahrscheinlichkeiten im Zusammenhang mit dem Auftreten von Risiken zu analysieren. Im Risikomanagement ermöglicht die Monte-Carlo-Simulation Unternehmen, die potenziellen finanziellen Auswirkungen und Wahrscheinlichkeiten verschiedener Risiken zu quantifizieren.

Die Monte-Carlo-Simulation wird in verschiedenen Branchen eingesetzt, darunter Finanzen, Ingenieurwesen, Projektmanagement und Umweltwissenschaften. Durch die Anwendung dieser Methode können Unternehmen potenzielle Risiken proaktiv identifizieren und bewerten und entsprechende Maßnahmen zur Risikobewältigung entwickeln. So ist die finanzielle Stabilität und der langfristige Erfolg des Unternehmens zu gewährleistet.

Risk Monitoring

Das Risikomonitoring bezieht sich auf den fortlaufenden Prozess der Überwachung und Bewertung von Risiken im Unternehmen. Diese Überwachung erfolgt in Echtzeit oder regelmäßigen Intervallen, um sicherzustellen, dass die identifizierten Risiken angemessen kontrolliert und bewältigt werden. Durch das Risikomonitoring können Unternehmen potenzielle Risiken frühzeitig erkennen und auf Veränderungen in der Risikolandschaft reagieren. Dies ermöglicht es ihnen, Risikobewältigungsstrategien anzupassen und zu optimieren, um die Effektivität dieser Maßnahmen sicherzustellen.

Durch den Einsatz verschiedener Überwachungsinstrumente wie Risikodashboards, Frühwarnsysteme und regelmäßige Risikoberichte können Unternehmen eine umfassende Sicht auf die sich verändernden Risiko- und Geschäftsbedingungen erhalten.

Risikomatrix – ALARP

Die Risikomatrix ALARP (As Low As Reasonably Practicable) dient zur visuellen Darstellung und Bewertung von Risiken in Bezug auf ihre Wahrscheinlichkeit und Auswirkungen verwendet wird. Sie ermöglicht es Unternehmen, Risiken basierend auf vordefinierten Kriterien in Kategorien einzuteilen und entsprechende Maßnahmen zur Risikobewältigung zu priorisieren. Die ALARP-Strategie berücksichtigt sowohl die Kosten als auch die Nutzen von Risikominderungsmaßnahmen. Sie strebt danach, einen angemessenen Kompromiss zwischen der Reduzierung von Risiken und den damit verbundenen Kosten zu finden.

Die Kombination der Risikomatrix und des ALARP-Prinzips ermöglicht es Unternehmen, Risiken effektiv zu bewerten und angemessene Maßnahmen zur Risikobewältigung zu entwickeln. So ist sichergestellt, dass potenzielle Risiken auf einem akzeptablen und vertretbaren Niveau bleiben. Dies trägt zur Sicherstellung der Sicherheit und der langfristigen Stabilität des Unternehmens bei, während gleichzeitig die wirtschaftliche Tragfähigkeit und Effizienz berücksichtigt werden.

Welche Risikomanagement Normen gibt es?

Im Bereich des Risikomanagements gibt es verschiedene Normen und Standards, die als Leitfaden für Unternehmen dienen können. Sie sind dazu da, bewährte Verfahren zu implementieren und die Wirksamkeit ihres Risikomanagements zu verbessern. Einige wichtige Normen und Regelungen im Risikomanagement sind:

- ISO 31000: Diese Norm legt Grundsätze und Richtlinien für Risikomanagement fest. Zudem bietet sie eine allgemeine Struktur für die Identifizierung, Bewertung und Behandlung von Risiken.

- COSO-ERM: Das „Enterprise Risk Management“ -Framework des Committee of Sponsoring Organizations of the Treadway Commission (COSO) bietet eine umfassende Struktur für die Implementierung eines ganzheitlichen Risikomanagementsystems.

- Basel III: Dieser internationale Standard im Bankwesen legt Anforderungen an das Risikomanagement für Banken fest, insbesondere hinsichtlich Kapitalanforderungen, Liquiditätsrisiken und operationellen Risiken.

- ONR 49001: ONR 49001 bezieht sich auf die Österreichische Norm für Risikomanagement. Es handelt sich um ein Regelwerk, das spezifische Anforderungen und Leitlinien für das Risikomanagement in Organisationen in Österreich festlegt.

Die Einhaltung dieser Normen kann Unternehmen helfen, bewährte Verfahren zu implementieren, die Risikotransparenz zu verbessern und die Widerstandsfähigkeit gegenüber potenziellen Risiken zu stärken. Hier erhalten Sie noch weitere Informationen zu den verschiedenen Normen.

Besteht eine Pflicht zum unternehmerischen Risikomanagement?

Die Pflicht zum unternehmerischen Risiko Management kann je nach rechtlichen, branchenspezifischen und unternehmensinternen Anforderungen variieren. In einigen Branchen und für bestimmte Unternehmen kann es gesetzliche Vorschriften oder regulatorische Anforderungen geben. Diese schreiben eine angemessene Implementierung von Risikomanagementpraktiken vor. Zum Beispiel sind Unternehmen und die Unternehmensführung im Finanzsektor häufig gesetzlich verpflichtet, strenge Risikomanagementrichtlinien und -verfahren einzuhalten, um die Stabilität des Finanzsystems zu gewährleisten und die Interessen der Kunden zu schützen. Unternehmen, die in stark regulierten Bereichen tätig sind, wie zum Beispiel in der Pharmaindustrie oder im Gesundheitswesen, können ebenfalls gesetzlich verpflichtet sein, Risikomanagementpraktiken zu implementieren. So ist die Sicherheit von Produkten und Dienstleistungen gewährleistet.

Ein proaktives Risikomanagement bietet nicht nur Transparenz sondern ermöglicht es Unternehmen, potenzielle Gefahren zu erkennen, zu bewerten und entsprechende Maßnahmen zu ergreifen. So werden mögliche Schäden minimiert und die langfristige Stabilität und Rentabilität des Unternehmens zu gewährleistet. Daher wird ein angemessenes Risikomanagement oft als bewährte Praxis angesehen, die zur Stärkung der Widerstandsfähigkeit und des langfristigen Erfolgs von Unternehmen beiträgt.

Ihre Ausbildung im Bereich Risikomanagement

Alle Ausbildungsinfos zum direkten Download

Sie möchten sich im Bereich Managementsysteme ausbilden?

Wir haben zahlreiche Schulungen in unserem Ausbildungsprogramm – bspw. in den Bereichen Qualitätsmanagement, Automotive, Energie, Umwelt und viele mehr! Schauen Sie sich in unserem PDF-Katalog um und suchen Sie den für Sie passenden Fachbereich aus!

Dabei haben Sie bereits heute bei vielen Schulungen die Wahl zwischen: Präsenzschulung, E-Learning oder Hybrid Lehrgang!